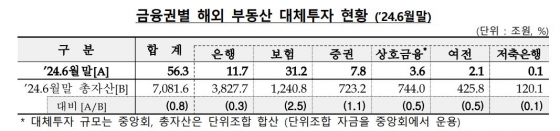

금융권의 해외 부동산 대체투자 잔액은 올해 6월말 기준 56조3000억원으로 전분기 대비 7000억원 감소했다.

이는 금융권 총자산(7081조6000억원)의 0.8% 수준이다.

금융감독원은 20일 공개한 '2024년 6월말 기준 금융회사 해외 부동산 대체투자 현황'에 따르면 통화정책 피벗 기조에도 불구하고 해외 부동산 시장 개선지연 등으로 해외 부동산 대체투자 금액은 전분기 대비 감소했다.

금융권별로 살펴보면 보험 31조2000억원(55.3%), 은행 11조7000억원(20.7%), 증권 7조8000억원(13.8%), 상호금융 3조6000억원(6.4%), 여전 2조1000억원(3.6%), 저축은행 1000억원(0.2%) 순으로 나타났다.

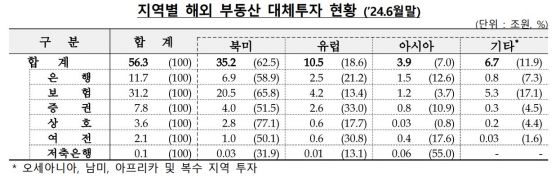

지역별로는 북미가 35조2000억원(62.5%)으로 가장 많았다.

이어 유럽 10조5000억원(18.6%), 아시아 3조9000억원(7.0%), 기타 및 복수지역 6조7000억원(11.9%)으로 뒤를 이었다.

만기별로는 2024년까지 4조6000억원(8.2%), 2030년까지 43조4000억원(77.0%)의 만기도래가 예정돼 있다.

자산건전성 현황을 보면 올해 6월말 금융회사가 투자한 단일 사업장(부동산) 34조7000억원 중 2조6100억원(7.50%)에서 기한이익상실(EOD) 사유가 발생했다.

올해 2분기 중 1100억원 증가해 올해 1분기 상승폭 900억원과 유사했다.

금감원은 국내 금융회사 투자 비중이 높은 오피스 시장을 중심으로 개선이 지연되는 등 투자자산 부실화 및 손실 확대 가능성 상존한다고 설명했다.

다만 해외부동산 투자 잔액이 총자산 대비 규모가 크지 않고 충분한 손실흡수능력 등을 감안 시 투자손실이 시스템리스크로의 전이 가능성은 낮다고 분석했다.

금감원은 "금융회사의 건전한 대체투자 관행 확립을 위해 대체투자업무 프로세스 전반에 대한 점검·개선을 지속하는 한편, EOD 등 특이동향 사업장에 대해 밀착 모니터링하고 금융회사의 적정 손실인식 및 충분한 손실흡수능력 확충 유도 등 감독 강화하겠다"라고 말했다.

이어 "해외 부동산 DB 지속 보완 및 신속보고체계 운영 등을통해리스크 대응체계를 고도화하겠다"라고 덧붙였다.

![['판: 프로젝트1 월담' 전시]](https://images.jkn.co.kr/data/images/full/978710/1.jpg?w=60&h=51)

![[김형길 작가가 3월 29일 진행된 ‘작가와의 대화’에서 자신의 작품에 대해 말하고 있다]](https://images.jkn.co.kr/data/images/full/978386/3-29.jpg?w=60&h=51)

![[2025 부다아트페어 포스터]](https://images.jkn.co.kr/data/images/full/978394/2025.jpg?w=60&h=51)

![[오만철 작가가 구구갤러리 전시에서 자신의 작품에 대해 설명하고 있다]](https://images.jkn.co.kr/data/images/full/978326/image.jpg?w=60&h=51)

![이마트 푸드마켓 고덕점 [이마트 제공]](https://images.jkn.co.kr/data/images/full/978707/image.jpg?w=288&h=168)