[공모주투데이] 탑머티리얼, 경력진 연구원들과 다양한 경험 보유

삼성SDI 1세대 연구원 출신인 탑머티리얼의 노환진 대표는 27일 코스닥 상장을 앞두고 가진 기자간담회에서 차세대 2차 전지 소재 대표기업으로의 도약이라는 포부를 밝혔다.

탑머티리얼은 배터리 제조업체에게 토탈 솔루션을 제공하는 기업이다. 2차전지 분야의 축적된 기술력을 기반으로 시스템 엔지니어링, 고성능 전극 제조, 차세대 양극재 개발 사업을 영위하고 있다.

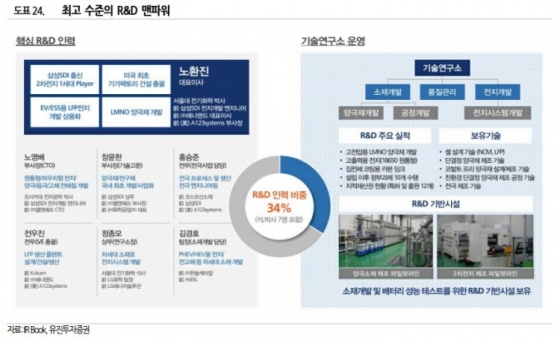

IR업계는 이 회사의 연구인력을 주목한다. IR큐더스 관계자는 "(탑머티리얼의) 연구인력은 전체 임직원의 34%로 국내 대표 배터리 기업과 미국 A123Systems 등에서 근무한 경력진으로 다수 구성되어 있다"며 "특히 핵심 연구진들은 노환진 대표와 함께 A123Systems에서 근무하며 세계 최초로 전기차용 리튬인산철(LFP) 배터리를 개발하고, 이를 생산하기 위한 미국최초의 기가팩토리 건설을 주도한 경험을 보유하고 있다"고 설명했다.

증권가도 탑머티리얼의 사업을 기술집약적인 산업이라고 설명한다. KB증권 성현동 연구원은 "2차전지 시스템 엔지니어링은 2차전지 사업을 신규로 시작하려는 기업들에 소프트웨어 (설계, 공정기술)와 하드웨어 (제조장비)를 동시에 공급하는 턴키 컨설팅을 제공한다"며 "2차전지 기술에 대한 이해도, 장기적인 기술협력, 장비 협력업체 보유 등이 요구되는 기술집약적인 산업"이라고 전했다.

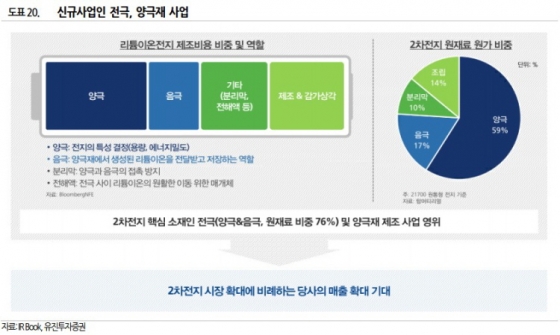

이 회사의 체크포인트라고 하면 2차전지용 전극 및 양극재 등으로 사업 영역 확장이다.

KB증권에 따르면 탑머티리얼은 전극생산 기술을 미확보하였거나 투자비 절감을 위해 아웃소싱하는 기업을 대상으로 고성능 전극을 파운드리 생산해서 납품하기 위해 2022년 하반기 양산 개시할 예정이다. 또한 안정성과 에너지밀도가 높고 자원량이 풍부한 망간계를 활용하는 하이망간계 양극재 시장 선점을 위해 2023년 하반기 양산을 목표로 투자할 계획이다.

변수는 시장 재편과 사업 다각화 여부다.

KB증권 성현동 연구원은 "시스템 엔지니어링 사업이 2차전지 신규 진입기업 중심으로 진행되기 때문에 대기업 위주로 시장 재편 시 턴키 수요가 감소할 수 있고, 사업다각화 (전극, 양극재) 실패 시 성장성에 한계"라고 지적했다.

회사는 증가하는 전극 수주를 뒷받침하고 있으며 내년부터 본격적인 매출 증가가 예상된다고 말한다. 올해 4월 아산 제2공장에 대규모 생산시설을 확충하며 매출액 기준 최대 500억 원의 생산능력을 갖췄다.

또한 시스템 엔지니어링 사업을 기반으로 전극 및 양극재 분야까지 사업다각화를 이루고 있고 친환경 차세대 양극재 포지션 선점을 목표로 하이망간계 양극재(LMNO, LMRO)를 연구·개발 중이다.

회사 관계자는 "전구체를 사용하지 않는 나노밀링 공법을 이용한 공정 과정을 거치기 때문에, 산업폐기물이 발생하지 않으며 원료 수급이 용이하고 공정비용을 절약할 수 있다"며 "안전성이 높음과 동시에 높은 에너지 밀도 확보가 가능해 니켈코발트망간(NCM)과 리튬인산철(LFP) 양극재의 단점을 보완하는 차세대 양극재 역할을 할 것으로 기대하고 있다"고 설명했다.

특히 4차 산업혁명, 기후변화협약 등으로 내연 기관에서 전기차로 대전환이 시작된 만큼 2차 전지 소부장 업체들의 글로벌 시장 진출과 급성장하는 시장, 무한한 사업 기회가 존재한다고 회사 측은 강조했다.

탑머티리얼의 2022년 상반기 매출액과 영업이익은 각각 378억 원, 83억 원으로 2021년 온기 매출액 및 영업이익을 상회하는 수치다. 2022년 8월 말 기준, 수주 잔고는 약 415억 원이다.

노환진 대표이사는 "탑머티리얼은 지속적 성장을 이루고 있는 시스템 엔지니어링을 캐시카우 삼아 전극과 양극재까지 사업을 확대하고 있다"라며 "이번 상장을 통해 차세대 2차전지 소재 대표 기업으로 도약하겠다"라는 포부를 밝혔다.

탑머티리얼의 총 공모주식주는 200만 주다. 공모 희망 밴드가는 27,000원~30,000원으로 총 공모금액은 540억 원~600억 원, 공모 후 예상 시가총액은 약 2,157~2,396억 원이다. 9월 27일~28일 수요예측 진행 후, 10월 4일~5일 일반청약이 진행될 예정이다. 상장은 10월 18일 코스닥 상장 예정이다. 상장주관사는 한국투자증권이다.

증권가는 이번 공모가가 동종업계 대비 30%대 할인율을 보인다고 전한다.

유진투자증권 박종선 연구원은 "공모 희망가는 올해 예상 실적 기준, PER 18.1~20.2배로, 국 내 유사업체 엔시스, 티에스아이, 대보마그네틱, 코윈테크의 최근 12개월 실적 기준, 평균 PER 29.3 배 대비 31.2%~38.1% 할인된 수준"이라고 설명했다.

![[거녹 황혜진 초대전 “쉼, 그 너머” 서울아산병원 갤러리에서 열려]](https://images.jkn.co.kr/data/images/full/978739/image.jpg?w=60&h=51)

![[공간 갤러리 콘서트(Space Gallery Concert) 포스터]](https://images.jkn.co.kr/data/images/full/978732/space-gallery-concert.jpg?w=60&h=51)

![[한국-키르기스스탄 수교 33주년 기념콘서트 ‘컬러 오브 아시아’]](https://images.jkn.co.kr/data/images/full/978747/33.jpg?w=60&h=51)

![['판: 프로젝트1 월담' 전시]](https://images.jkn.co.kr/data/images/full/978710/1.jpg?w=60&h=51)

![CJ대한통운의 풀필먼트 센터 내부 전경 [CJ대한통운 제공]](https://images.jkn.co.kr/data/images/full/978727/cj-cj.jpg?w=288&h=168)