출산·양육 가구의 소득세를 감면해주는 저출산 대책으로 정책적 효과를 달성하기 어렵다는 국책연구원의 분석이 나왔다.

권성준 한국조세재정연구원 부연구위원은 27일 재정포럼 2월호에 실은 보고서 '저출산 대응을 위한 소득세제의 역할에 관한 소고'에서 저출산 관련 소득세제와 효과를 분석했다.

보고서는 공제나 감면을 통한 소득세제 지원은 납세자의 세부담을 한도로 한다는 점에서 재정정책과 다르다고 봤다.

세제상 공제·감면 폭을 넓게 해줘도 출산 가구의 소득이 적어 세 부담 자체가 낮으면 세제 혜택을 충분히 누리지 못할 수 있다는 것이다.

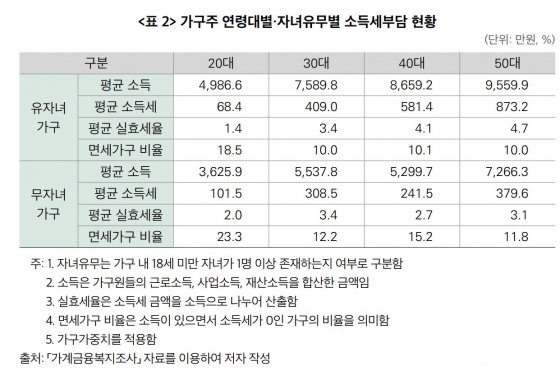

실제로 주요 저출산 정책 대상으로 볼 수 있는 20~30대 중 소득 수준이 낮은 20대는 세부담 수준도 가장 낮은 것으로 나타났다.

김 부연구위원이 2022년 가계금융복지조사 자료를 분석한 결과 20대 유자녀 가구의 평균 소득세는 68만4천원이었고 총급여 대비 결정세액 비율인 실효세율은 1.4%였다. 미혼자 가구원의 평균 소득세는 62만9천원, 평균 실효세율은 2.1%였다.

보고서는 "고소득층은 세 부담 수준이 높아 세제 지원의 혜택을 충분히 받을 수 있지만 저소득 계층은 세 부담이 적거나 면세인 경우가 많아 세제지원의 혜택을 충분히 받지 못할 가능성이 높다"고 지적했다.

보고서는 소득세는 기본적으로 세수입 확보라는 중요한 역할을 담당하므로 세수입 감소로 이어지는 소득세제 지원은 신중할 필요가 있다고 말했다.

보고서는 저출산 대응에 효과적일 수 있는 대책으로 자녀 장려 세제를 꼽았다. 저소득층을 대상으로 하면서도 세 부담에 의해 혜택 수준이 결정되지 않는다는 점에서다.

다만 자녀장려금이 홑벌이·맞벌이 등 가구 유형과 무관하게 지급 기준 소득 상한을 적용하고 있다며 증가 추세인 맞벌이 가구에 대한 고려가 필요하다고 조언했다.

보고서는 "저출산 대응은 조세적 지원보다 재정적 지원을 통하는 것이 보다 효과적일 것이라고 생각한다"라고 제언했다.

또 "우리나라 소득세제는 자녀 여부에 따른 세부담 차이가 크지 않으므로 자녀 여부 또는 자녀의 수에 따라 충분한 세부담 차이가 나도록 소득 세제를 개선하는 것을 검토해 볼 가치가 있다"라고 의견을 냈다.

![[‘유니크한 3명의 아티스트가 펼치는 드로잉전']](https://images.jkn.co.kr/data/images/full/977141/3.jpg?w=60&h=51)

![[김병구 초대전, ‘해가 지고 바람이 부는 일처럼’]](https://images.jkn.co.kr/data/images/full/977033/image.jpg?w=60&h=51)

![[2025 월드아트엑스포]](https://images.jkn.co.kr/data/images/full/976826/2025.jpg?w=60&h=51)

![[신동권 화백 초대전]](https://images.jkn.co.kr/data/images/full/976708/image.jpg?w=60&h=51)

![[안창수 화백이 지난 연말 문화예술회관에서 열린 종무식에서 제1회 양산시 예술인상을 수상했다]](https://images.jkn.co.kr/data/images/full/976691/1.jpg?w=60&h=51)

![삼성전자 [연합뉴스 제공]](https://images.jkn.co.kr/data/images/full/972398/image.jpg?w=288&h=168)